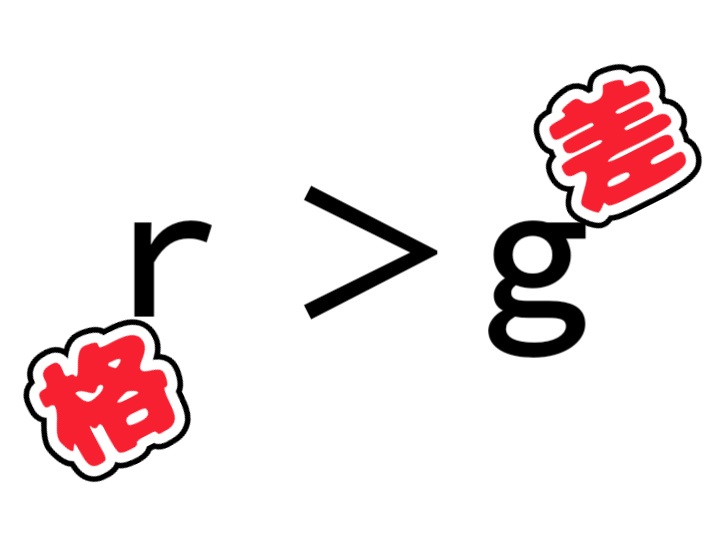

r >gとは何か?

記号の意味

経済学や金融の世界では、次のように表されます。

- r:資本収益率(Return)=株式や不動産など資産運用で得られるリターン

- g:経済成長率(Growth)=GDP成長率や所得の伸び率

r<gとr>gの関係

- r>g

資本収益率が経済成長率を上回る → 資産を持つ人がより速く豊かになる - r<g

経済成長率が資本収益率を上回る → 所得が増えやすく、労働者に有利

ピケティの「21世紀の資本」

フランスの経済学者トマ・ピケティは著書『21世紀の資本』で、「長期的にはr>gとなり、資本家がますます富む構造になる」と指摘しました。

これが世界的に大きな議論を呼び、金融・投資の文脈でも重要な概念になりました。

なぜrとgの関係が重要なのか?

格差の拡大メカニズム

- 資産を持つ人 → r(資本収益率)で資産が増える

- 資産を持たない人 → g(賃金成長率)で収入が増える

もしr>gなら、資産を持つ人と持たない人の格差は拡大していきます。

逆にr<gなら、賃金や所得の伸びが資本収益率を上回り、格差は縮小する可能性があります。

投資家目線での重要性

投資家にとっては、自分の資産運用利回り(r)をどれだけ高めるかが重要です。

経済全体の成長率(g)が低い時代でも、インデックス投資や高配当株でr>gを実現できれば、資産形成を有利に進められます。

歴史的背景と現代への影響

産業革命以降のrとg

- 19世紀ヨーロッパ:r(資本収益率)5〜6%、g(成長率)1〜2% → 格差拡大

- 20世紀前半:世界大戦・大恐慌で資産価格下落 → 一時的に格差縮小

- 戦後高度成長期:g(成長率)> r(資本収益率) → 中産階級の拡大

- 21世紀:低成長時代に戻り、再びr>g → 富裕層と一般層の格差拡大

日本におけるrとg

日本は1990年代以降、経済成長率(g)が1%未満の低成長期に入りました。

一方、株式市場や不動産投資の利回り(r)は3〜5%程度を維持することもあり、資産を持つか持たないかで格差が広がる構造が顕著になっています。

投資戦略にどう活かすか?

r>gの時代に求められる考え方

- 資産を持つ人が有利になる

- 労働収入だけに依存せず、資産運用を早く始めることが重要

rを高める方法

- 株式投資(インデックスファンド):長期平均で年5〜7%のリターン

- 高配当株投資:配当+値上がり益で4〜6%

- REIT(不動産投資信託):分配金利回り3〜5%

- 米国債券や社債:安全性と安定収入を重視するなら2〜4%

gが低い日本経済における対策

- 日本株だけでなく米国株や全世界株に分散

- 成長率の高い国・産業(IT、AI、ヘルスケアなど)に投資

- 新NISA・iDeCoなどの非課税制度を最大限活用

r<gのケースはあるのか?

高成長新興国

中国やインドなど、経済成長率(g)が7%以上の国では、一時的にr<gとなることがあります。

この場合、労働収入の伸びが速いため、資産を持たなくても生活水準が上がりやすい環境になります。

バブル期の日本

1980年代後半の日本は株価・不動産価格の上昇が異常で、gも高く、rとの関係が特殊でした。

その後のバブル崩壊でrが急落し、長期的にはr>gの傾向に戻りました。

rとgを意識した資産形成シナリオ

目標設定

- 経済成長率(g):日本1%前後、世界平均3%程度

- 目指す資本収益率(r):4〜6%

→ r>g を実現する投資設計が必要

シンプルな戦略例

- 生活防衛資金(半年〜1年分)を確保

- 新NISAでインデックス投資(全世界株or米国株)

- 余裕があれば高配当株・ETFで配当収入を狙う

- 配当や分配金は再投資して複利効果を最大化

実例:月3万円積立で20年運用

- 年利5%(r)で運用

- 20年後:約1,240万円(元本720万円+運用益520万円)

→ 日本のg(1%)を大幅に上回り、資本収益が格差を埋める鍵となります。

格差社会を生き抜くために

「資産を持つ」側に回る

r>gの世界では、資産を持つ人が豊かになりやすい構造です。

今からでも少額投資を始め、資産を持つ側に移行することが将来の安心につながります。

労働+投資のハイブリッド

- 労働で収入を確保しつつ、余剰資金を投資へ

- 労働所得(g)+資本収益(r)の両方を得る戦略が最強

金融リテラシーの重要性

- rとgの概念を理解すれば、なぜ投資が必要なのかが明確になる

- 単なる「お金儲け」ではなく、格差構造に対応する生存戦略

まとめ

- r=資本収益率、g=経済成長率

- 長期的にはr>gとなり、資産を持つ人が有利

- 日本の低成長時代では、投資でrを高めることが不可欠

- 新NISAやiDeCoで税制優遇を活かし、インデックス投資+高配当株で長期運用するのが現実的

格差社会を嘆く前に、まずは少額からでも投資を始め「資本から収益を得る側」へシフトすることが将来の安定への第一歩です。